Các tổ chức tín dụng dự báo mặt bằng lãi suất huy động và cho vay có thể tiếp tục giảm nhẹ, bình quân kỳ vọng giảm 0,3-0,4 % trong quý 1/2024 và giảm 0,2 % trong cả năm 2024…

Năm 2023, tăng trưởng kinh tế và tăng trưởng tín dụng thấp dẫn đến các ngân hàng dư thừa thanh khoản, từ đó giảm áp lực trong việc huy động vốn.

Bên cạnh đó, các yếu tố vĩ mô quan trọng như lạm phát và tỷ giá ổn định tạo dư địa cho Ngân hàng Nhà nước duy trì chính sách tiền tệ nới lỏng.

CHIẾN LƯỢC LÃI SUẤT CỦA CÁC NHÓM NGÂN HÀNG

Có thể chia những diễn biến chính trên thị trường tiền tệ trong năm 2023 thành 3 giai đoạn. Giai đoạn tháng 3 – tháng 4: Ngân hàng Nhà nước đã quyết định giảm một số loại lãi suất điều hành từ ngày 15/3/2023. Sau quyết định này, lãi suất liên ngân hàng và lãi suất huy động giảm mạnh.

Giai đoạn tháng 4 – tháng 6: Ngân hàng Nhà nước giảm lãi suất điều hành lần thứ hai, hiệu lực áp dụng từ ngày 3/4. Lãi suất trên thị trường liên ngân hàng diễn biến đảo chiều và tăng nhanh trở lại.

Giai đoạn tháng 9 – tháng 12: Ngân hàng Nhà nước kích hoạt trở lại kênh tín phiếu nhằm hút bớt tiền ra khỏi hệ thống, lãi suất liên ngân hàng qua đêm đã tăng rất mạnh so với đầu tháng 9. Cuối tháng 12, lãi suất liên ngân hàng tăng nhẹ và biến động trong biên độ hẹp.

Kể từ tháng 10/2023, lãi suất huy động toàn hệ thống liên tục giảm sâu. Theo cập nhật của VnEconomy, tại thời điểm cuối tháng 12/2023, lãi suất huy động bình quân kỳ hạn 12 tháng chỉ còn 5,28%/năm, đây được cho là mức lãi suất thấp kỷ lục trong cả chục năm gần đây.

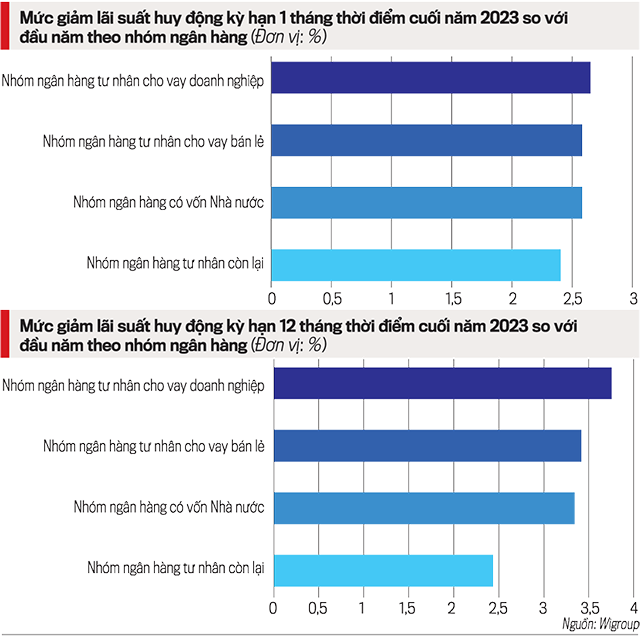

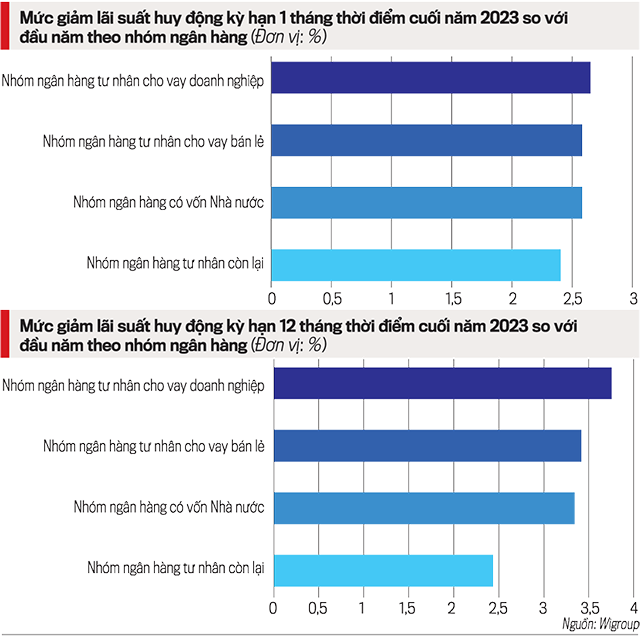

Trong đó, mức giảm lãi suất có sự phân hóa giữa các ngân hàng. Cụ thể, với lãi suất huy động ngắn hạn (1 tháng), nhóm các ngân hàng tư nhân có thế mạnh cho vay doanh nghiệp như: MSB, HDB, MBB, TCB, SHB, OCB… có mức giảm mạnh nhất. Do đây là nhóm ngân hàng có mức tăng trưởng tín dụng cao hơn hẳn so với các nhóm khác. Khi đã đạt chỉ tiêu tăng trưởng tín dụng được giao thì hoạt động huy động vốn cũng chậm lại. Nhóm ngân hàng chuyên cho vay bán lẻ như: VIB, STB, VPB, ACB… có mức tăng trưởng tín dụng thấp nên mức lãi suất huy động ngắn hạn không có nhiều biến động trong năm.

Nhóm các ngân hàng tư nhân còn lại như: PGB, SCB, ABB, BAB, EIB, BVB có mức thay đổi lãi suất huy động kỳ hạn ngắn chênh lệch lớn với nhau. PGB có mức giảm lãi suất kỳ hạn ngắn cao nhất trong nhóm là 2,9%/năm, trong khi BVB chỉ giảm lãi suất là 1,65%/năm tại thời điểm cuối năm so với đầu năm 2023.

Đối với lãi suất huy động kỳ hạn 12 tháng, nhóm các ngân hàng tư nhân cho vay doanh nghiệp điều chỉnh lãi suất tương đối đồng đều, ngoại trừ Techcombank và SHB. Techcombank có mức giảm lãi suất kỳ hạn một năm nhiều nhất, thể hiện nhu cầu vốn của ngân hàng vẫn thấp.

Tại nhóm ngân hàng tư nhân cho vay bán lẻ, mức biến động lãi suất giữa các ngân hàng cũng khá lớn. Trong đó, mức giảm lãi suất thấp nhất thuộc về ACB và TPB. Nhóm ngân hàng có vốn Nhà nước giảm lãi suất kỳ hạn một năm ít nhất, thế hiện nhu cầu vốn kỳ hạn dài vẫn cao. Giữa các ngân hàng cũng có sự đồng đều trong mức điều chỉnh lãi suất. Trong khi đó, các ngân hàng tư nhân còn lại giảm mạnh lãi suất huy động dài hạn cho thấy đang không có chiến lược huy động vốn dài hạn.

Chi phí vốn của các ngân hàng thương mại sụt giảm là cơ sở để môi trường lãi suất điều chỉnh tương ứng, thúc đẩy tín dụng và hỗ trợ phục hồi kinh tế nói chung.

Ngân hàng Nhà nước cho biết đến cuối năm 2023, lãi suất bình quân cho vay mới là 6,7%/năm.

DỰ BÁO MẶT BẰNG LÃI SUẤT GIẢM 0,2% NĂM 2024

Trao đổi với VnEconomy, ông Đào Minh Tú, Phó Thống đốc thường trực Ngân hàng Nhà nước, nhận định: kinh tế thế giới tiếp tục giảm tốc, các điều kiện tài chính vẫn duy trì thắt chặt ít nhất đến hết nửa đầu năm 2024 sẽ gây sức ép tới công tác điều hành chính sách tiền tệ trong nước.

“Với những bài học kinh nghiệm sâu sắc trong năm 2023, để tín dụng ngân hàng thực sự phát huy vai trò là kênh huy động vốn hiệu quả, phục vụ đầy đủ các nhu cầu của nền kinh tế, nếu chỉ sử dụng các giải pháp điều hành từ Ngân hàng Nhà nước là không đủ, mà cần có sự chỉ đạo toàn diện của Chính phủ, Thủ tướng Chính phủ, sự phối hợp đồng bộ giữa Ngân hàng Nhà nước và các bộ ngành liên quan”, Phó Thống đốc cho biết.

Để đáp ứng các điều kiện được cấp tín dụng, theo Ngân hàng Nhà nước, cần có thêm sự đồng hành, hỗ trợ của các tổ chức tín dụng và sự cố gắng, nỗ lực của chính bản thân người vay vốn. Các giải pháp cần phải hướng tới xử lý toàn diện các điểm nghẽn trong quy định pháp lý, cơ chế, thủ tục hoạt động cấp tín dụng của các tổ chức tín dụng, kích thích nhu cầu tín dụng một cách thực chất, lành mạnh trong khi đảm bảo nguồn cung tín dụng đầy đủ với chi phí hợp lý.

Trong các cuộc họp, chỉ thị triển khai nhiệm vụ ngân hàng năm 2024, Ngân hàng Nhà nước phát đi tín hiệu duy trì chính sách thúc đẩy tăng trưởng vào năm 2024 và tạo môi trường hỗ trợ (cụ thể là lãi suất thấp) để các ngân hàng và các chủ nợ khác giải quyết các khoản nợ có vấn đề.

Một số yếu tố thuận lợi hỗ trợ lập trường chính sách của Ngân hàng Nhà nước như: (1) lạm phát vẫn thấp hơn mức trần mục tiêu của Chính phủ là “khoảng 4,5%”, giá cả hàng hóa nhìn chung không ảnh hưởng đến lạm phát do chi phí đẩy; (2) chu kỳ thắt chặt của Fed đã đạt đỉnh. Việc giảm lãi suất USD vào năm 2024 có thể giúp thu hẹp chênh lệch âm giữa lãi suất VND và USD, đồng thời giảm bớt áp lực trượt giá của VND so với USD.

Những diễn biến tăng trưởng kinh tế; lãi suất; thay đổi nhu cầu đầu tư vào sản xuất kinh doanh; cơ hội đầu tư, xuất nhập khẩu… là những nhân tố ảnh hưởng tích cực đến sự gia tăng nhu cầu tín dụng của nhóm khách hàng doanh nghiệp. Cùng với đó, Ngân hàng Nhà nước cũng liên tục yêu cầu các tổ chức tín dụng cải tiến sản phẩm cho vay, tiết giảm chi phí để có dư địa giảm lãi suất cho vay mới. Những giải pháp trên được kỳ vọng sẽ góp phần kích cầu tín dụng trong năm 2024...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 05-2024 phát hành ngày 29-01-2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam